L’enjeu des dettes publiques en Afrique. Une cristallisation des nouveaux rapports de forces internationaux ?

La crise sanitaire et économique liée à la pandémie de COVID-19 à l’échelle mondiale se révèle particulièrement douloureuse pour les pays africains.

Au choc d’offre occasionné par la désorganisation des chaînes d’approvisionnement est venu s’ajouter un choc de demande de la part des principaux marchés d’exportations conjugué à un ralentissement de l’activité domestique. La dépendance aux transferts des diasporas établis dans l’hémisphère nord et aux recettes du tourisme en amplifie encore l’impact. La Banque mondiale estime que la récession devrait atteindre 3,3 % du produit intérieur brut (PIB) pour l’Afrique subsaharienne, une première en plus d’un quart de siècle. Confronté à une diminution substantielle des budgets, le défi est double pour les pays du continent : d’une part, mobiliser des fonds d’urgence afin de faire face aux conséquences immédiates de la crise et d’autre part garantir le remboursement des dettes publiques afin de conserver l’accès aux sources de financements extérieures.

Dès mars 2020[i], le premier ministre éthiopien Abiy Ahmed lance un appel aux dirigeants du G20 afin de considérer une annulation partielle de la dette publique des pays en développement et un gel immédiat des remboursements[ii]. Plusieurs leaders africains se font alors l’écho de cette demande, dont le Président sud-africain, seul représentant du continent au G20. À l’issue d’une réunion des ministres des finances du G20 à la mi-avril 2020, le groupe annonce la mise en place de la Debt Service Suspension Initiative (DSSI), prévoyant un moratoire sur le service de la dette publique bilatérale pour une période de huit mois (de mai à décembre 2020) au bénéfice des économies à faibles revenus qui en font la demande [iii]. L’adhésion de principe de la Chine à cette initiative portée par le Club de Paris et les institutions de Bretton Woods est remarquée en ce qu’elle engage Pékin à suivre un processus multilatéral plutôt qu’une stratégie discrétionnaire. Lorsque la Chine a annoncé son adhésion à l’initiative DSSI, les instances occidentales considèrent alors que les deux principales banques chinoises présentes sur le continent – l’Eximbank of China et la China Development Bank (CDB) – sont concernées. Sur les 148 milliard de dollars américains (Mds USD) de prêts chinois consentis au continent africain, 55 % sont à l’initiative de l’Eximbank of China et 25 % à l’initiative de la CDB[iv].

La Chine, nouvel acteur clé du financement du continent

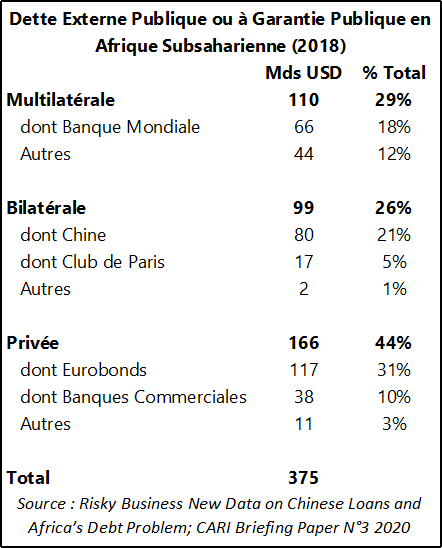

L’attention portée à la position chinoise illustre la modification en cours des rapports de force traditionnels sur le continent africain. Longtemps pré-carré des puissances occidentales, le financement de la région a connu d’importantes évolutions au cours des vingt dernières années, induisant une transformation en profondeur de la structure des dettes publiques externes. La Chine est, dans son ensemble, devenue le premier créancier bilatéral en Afrique subsaharienne et détenait près de 21 % des encours de la dette publique externe du sous-continent en 2018 (soit 80 Mds USD) [v]. A contrario, le Club de Paris[vi] n’en représenterait plus que 5 %. Si les institutions multilatérales détiennent près de 30 % du total dont 18 % pour la Banque Mondiale seulement, elles ne participent pas au moratoire (exception faite du Fonds monétaire international, FMI). En l’état actuel, près de 60 % de l’effort financier consenti au titre du moratoire G20 concerne donc en réalité la Chine. L’annonce faite en juin 2020 par Xi Jinping que le gouvernement « encourage » les banques commerciales chinoises à se joindre à l’initiative tout en rappelant que ces dernières ne font pas partie du périmètre DSSI va cependant alimenter les critiques.

S’il semble que les autorités chinoises ont entériné l’inclusion à la DSSI de l’Eximbank, il en va autrement pour la CDB, qualifiée par le gouvernement de créancier privé. À l’occasion de la tenue d’une vidéo-conférence des ministres des Finances des États du G7 à la fin septembre 2020, plusieurs dirigeants vont dénoncer le manque de coopération de Pékin[vii], accusée de tromper la communauté internationale en isolant artificiellement cette dernière. C’est pourtant la participation de l’Eximbank qui apparaît essentielle, tandis que celle de la CDB n’est pas d’ordre à apporter un soutien significatif aux États africains. Si l’on exclut l’Angola de l’équation (des négociations entre le FMI, les autorités locales et la Chine étant en phase finale), la CDB ne détenait fin 2018 qu’un peu moins de 10 % de la dette publique des États africains envers la Chine contre 70 % pour l’Eximbank. Les propos du G7 visant à désigner Pékin comme le principal obstacle à une réponse ambitieuse de la communauté internationale en Afrique s’inscrivent dans un contexte de tensions croissantes entre la Chine et l’Occident[viii].

La question des créanciers commerciaux sur le devant de la scène ?

En dépit de l’influence croissante de la Chine en Afrique, ce sont les créanciers commerciaux non-chinois qui, avec près de 44 % des encours fin 2018 détiennent la part la plus importante de la dette publique des pays d’Afrique subsaharienne. Les détenteurs d’obligations souveraines internationales (communément désignés sous le terme d’« Eurobonds »), composé en majorité de fonds de pension, de banques et de fonds d’investissement, concentrent près des trois-quarts de cette dette d’origine commerciale, le reste correspondant principalement aux prêts traditionnels des grandes banques internationales. Les conditions d’accès aux marchés Eurobonds, c’est-à-dire le coût d’emprunt, varie en fonction de la note souveraine de l’État emprunteur. Cette note, attribuée par les grandes agences de notations (Moody’s, Fitch et S&P), s’appuie sur les fondamentaux économiques de l’État et sa capacité à honorer ses engagements.

De par le poids des détenteurs d’Eurobonds, la question du compartiment commercial des dettes externes publiques est sans conteste la plus délicate à traiter et constitue l’obstacle principal au déploiement de l’initiative DSSI à tous les pays en droit d’en bénéficier. Bien que le moratoire du G20 ne concerne pas les créanciers privés, sa sollicitation peut être perçue par les marchés comme une première étape avant que ces derniers soient également forcés d’accepter un gel du remboursement de leurs créances, et ainsi conduire à une hausse considérable du coût des emprunts futurs via une dégradation de la note souveraine, voire une fermeture temporaire de l’accès à ces marchés[ix]. Malgré le poids significatif de ces prêteurs, leur fragmentation et l’anonymat dont ils disposent rendent toute action collective particulièrement complexe[x].

Le cas du Kenya, une illustration des contradictions de la réponse internationale

L’exemple du Kenya démontre le dilemme dans lequel se trouvent plusieurs pays africains. Le pays adopte en 2008 une stratégie d’investissement public dans les infrastructures, « Vision 2030 », s’appuyant sur une élévation de l’endettement public global (externe et domestique), à 66,7 % du PIB en 2020 contre 40 % en 2010. En conséquence, la structure de la dette externe publique se transforme profondément : les créanciers commerciaux représentaient à la fin mars 2020 près d’un tiers du total contre moins de 1 % en 2010. En parallèle, la Chine s’est imposée comme le second créancier du pays avec près de 22 % de l’encours externe derrière la Banque mondiale. Le Club de Paris ne représente plus que 10,5 % de la dette externe[xi].

L’irruption de la crise actuelle catalyse les fragilités préexistantes du pays. Si l’endettement ne constitue pas en soi un problème, il peut se révéler problématique si les projets qu’il finance manquent de pertinence économique ou font l’objet d’importants détournements de fonds. C’est le cas au Kenya, où malgré des investissements publics considérables, le manque de priorisation et une gestion perfectible des finances publiques vont alourdir le poids de la dette. Le COVID-19 porte un coup supplémentaire : alors que les recettes publiques et les principales sources de revenus à l’exportation s’écroulent, le gouvernement est forcé d’adopter une politique d’austérité inégalée en 20 ans. Dans ce contexte, il privilégie le maintien du service de la dette au détriment des secteurs prioritaires (santé, éducation, emploi, etc.) au risque d’infliger des dommages irréparables à l’économie et ainsi d’hypothéquer toute chance de reprise.

Inquiet de l’impact d’une sollicitation publique du moratoire sur son accès aux marchés internationaux, le Kenya n’en fait pas la demande. Avec un déficit public prévu aux alentours des 10 % du PIB sur l’année en cours, les besoins de financement du budget dépassent largement les gains que la DSSI permettrait de dégager (0,7 point du PIB) [xii]. De plus, le pays fera face à d’importantes échéances en 2024, année ou devrait débuter le remboursement des encours gelé dans le cadre de l’initiative DSSI. Si les institutions multilatérales, FMI et Banque mondiale en tête, se mobilisent afin de fournir des lignes de crédit d’urgence pour un montant de 1,8 Mds USD, ces sommes sont largement insuffisantes pour couvrir les besoins en financements. Son accès aux marchés constitue sa dernière alternative permettant d’assurer le fonctionnement de l’État pendant la durée de la crise et de refinancer sa dette externe au cours des prochaines années. C’est dans ce contexte que fin septembre, à l’occasion de la 75e Assemblée Générale des Nations Unies, le Président Uhuru Kenyatta en appelle à la communauté internationale afin de renforcer les dispositions de soutien aux économies africaines[xiii].

La recomposition de l’architecture du financement du développement : une tendance inéluctable ?

L’approche centrée exclusivement sur la restructuration des dettes publiques des États africains fonctionne relativement bien lorsque la majeure partie en est détenue par des créanciers publics, qu’ils soient des États ou des organisations internationales, car elle permet de mobiliser des fonds dans l’urgence sans limiter l’accès futur à des sources de financements. Au contraire, cette approche est particulièrement mal adaptée aux économies émergentes du continent, car elle comporte un coût réputationnel important vis-à-vis des marchés internationaux sans nécessairement apporter un soutien suffisant face à l’urgence économique. Si certains pays en grandes difficultés tels que l’Angola ou la Zambie devront bénéficier d’un processus d’allègement de la dette, d’autres sont en réalité confrontés à un manque de liquidité immédiat et devraient pouvoir bénéficier de ressources supplémentaires sans devoir affronter les marchés en période de crise.

La réunion extraordinaire des ministres des finances du G20 du 13 novembre 2020 confirme l’extension de l’initiative DSSI jusqu’en juin 2021 et jette les bases d’une participation du secteur privé au cas par cas. Si cet effort de coordination est bienvenu, il reste largement insuffisant pour répondre aux défis actuels[xiv]. La réussite relative des précédentes initiatives reposait notamment sur la mobilisation de financements additionnels Or, l’absence de modus operandi entre la Chine et les États-Unis limite considérablement les instruments à la disposition des institutions multilatérales[xv]. Le refus de ces dernières d’accepter toute réforme substantielle de l’architecture financière internationale face au risque d’un renforcement de l’influence chinoise pourrait conduire à une nouvelle « décennie perdue » pour les pays ne disposant pas des réserves financières des grandes puissances économiques.

Le principal point d’achoppement à l’articulation d’une réponse plus ambitieuse de la communauté internationale renvoie aux tensions géopolitiques actuelles. Au-delà de la question de la réponse immédiate à la crise, c’est celle des modèles de financement pour les pays à faibles revenus dans un contexte de recomposition du système international qui émerge. L’enjeu est de taille et constitue sans aucun doute un nouveau test majeur pour le système international.

[i]. Abiy Ahmed Ali, «Ethiopia’s Call to the G20 on COVID-19 Response for Africa», 24 mars 2020, disponible sur : https://twitter.com.

[ii]. Compris comme le service de la dette, soit le remboursement du principal et des intérêts.

[iii]. 2020 Riyadh G20 Summits, « Communiqué of the Virtual Meeting of the G20 Finance Ministers and Central Bank Governors», 15 avril 2020, disponible sur : www.g20.utoronto.ca.

[iv]. China Africa Research Initiative, « Chinese Loans to Africa Database », Johns Hopkins University, juillet 2020, disponible sur : https://chinaafricaloandata.org.

[v]. D. Brautigam, Y. Huang et K. Acker, « Risky Business: New Data on Chinese Loans and Africa’s Deb Problem », China Africa Research Initiative, Johns Hopkins University, juillet 2020, disponible sur : https://static1.squarespace.com.

[vi]. Le Club de Paris est un forum regroupant des États développés créanciers. Les membres permanents sont : l’Allemagne, l’Australie, l’Autriche, la Belgique, le Brésil, le Canada, la Corée du Sud, le Danemark, l’Espagne, les États-Unis, la Fédération de Russie, la Finlande, la France, l’Irlande, Israël, l’Italie, le Japon, la Norvège, les Pays-Bas, le Royaume-Uni, la Suède et la Suisse.

[vii]. G7, « G7 Finance Ministers’ Statement on the Debt Service Suspension Initiative and Debt Relief for Vulnerable Countries », 25 septembre 2020, disponible sur : https://treasury.go.ke/

[viii]. D. Brautigam, « China, the World Bank, and African Debt: A War of Words », The Diplomat, 17 août 2020, disponible sur : https://thediplomat.com.

[ix]. Fitch Wire, « Zambia Downgrade Highlights Risk of African Sovereign Defaults », FitchRatings, 28 septembre 2020, disponible sur : www.fitchratings.com.

[x]. M. Bohlund, « China, Bondholders, and the Worsening African Debt Crisis », The China in Africa Podcast, 2 octobre 2020, disponible sur : https://chinaafricaproject.com.

[xi]. The National Treasury of Kenya, « Quarterly Economic and Budgetary Review-Third Quarter, Financial Year 2019/2020, Period ending 31st March, 2020 », mai 2020, disponible sur : https://treasury.go.ke.

[xii]. World Bank Group, « How DSSI Benefits Low-Income Countries », 27 octobre 2020, disponible sur : www.worldbank.org.

[xiii]. A. Mutambo, « Uhuru Makes Debt Plea to UN », Nation Media Group, 29 septembre 2020, disponible sur : https://nation.africa.

[xiv]. Strupczewski et. al., « G20 to Extend Debt Freeze for Poorest Nations, Still Wrangling over Next Steps», Reuters, 14 octobre 2020, disponible sur : www.reuters.com.

[xv]. D. Lawder et A. Shalal, « U.S. Stalling Massive IMF Liquidity Boost over Iran, China », 15 avril 2020, disponible sur : www.reuters.com.

Contenu disponible en :

Régions et thématiques

ISBN / ISSN

Utilisation

Comment citer cette publicationPartager

Téléchargez l'analyse complète

Cette page ne contient qu'un résumé de notre travail. Si vous souhaitez avoir accès à toutes les informations de notre recherche sur le sujet, vous pouvez télécharger la version complète au format PDF.

L’enjeu des dettes publiques en Afrique. Une cristallisation des nouveaux rapports de forces internationaux ?

Centres et programmes liés

Découvrez nos autres centres et programmes de rechercheEn savoir plus

Découvrir toutes nos analysesUn « faux départ » : l’avenir des chefferies coutumières en Afrique

Au-delà du seul cas du Burkina Faso, la cérémonie hebdomadaire du « faux départ » du Moro Naba, « l’empereur des Mossi » symbolise dans l'Afrique d’aujourd'hui la position paradoxale de dirigeants traditionnels jouissant d'une influence qui se situe en marge de la sphère politique moderne tout en conservant à la différence de celle-ci, une forte dimension religieuse.

La politique russe de recrutement de combattants et d’ouvrières en Afrique subsaharienne

La guerre russo-ukrainienne, déclenchée le 24 février 2022, s’est rapidement internationalisée. La Russie et l’Ukraine se sont très vite efforcées de mobiliser leurs alliés afin d’obtenir un soutien politique et diplomatique, ainsi que des ressources militaires et économiques. Mais les deux belligérants ont aussi cherché à recruter des étrangers à titre privé pour soutenir leurs efforts de guerre respectifs. Cette politique est globale et s’étend de l’Amérique latine à l’Extrême-Orient. L’Afrique subsaharienne, dans ce panorama, présente un intérêt particulier car elle constitue un vivier de recrutement vaste et facilement accessible, en raison de taux de pauvreté élevés dans la plupart des pays de la zone conjugués à un important désir d’émigration.

Jeunesses et mobilisations en ligne au Mozambique : vers une redéfinition de l’espace public ?

Cette recherche explore la manière dont les jeunesses mozambicaines investissent les espaces numériques pour contourner les canaux traditionnels de participation politique et sociale. À travers une analyse des mobilisations en ligne, notamment sur les réseaux sociaux tels que Facebook, TikTok et WhatsApp, il met en lumière les nouvelles formes d’engagement qui remettent en question le monopole de l’État sur la parole publique et l’agenda politique.

Revendiquer “le peuple” : explosions démographiques de la jeunesse, dirigeants autoritaires affaiblis et politiques “populistes” au Kenya, en Ouganda et en Tanzanie

Cette étude analyse l’émergence de tendances politiques qualifiées de « populistes » dans trois pays d’Afrique de l’Est : le Kenya, l’Ouganda et la Tanzanie. Elle s’ancre dans une discussion plus large autour de la notion de « populisme », en interrogeant son usage et sa pertinence dans les contextes africains (et plus spécifiquement est-africains), avant d’examiner les dynamiques propres à trois cas emblématiques : la victoire électorale de William Ruto en 2022 au Kenya et sa rhétorique de la « Hustler Nation » ; l’opposition portée par Bobi Wine face à Yoweri Museveni en Ouganda ; et le style de gouvernement fortement personnalisé de John Magufuli en Tanzanie.